先锋种子产能持续扩张,子公司盈利水平将大幅提升

皮棉业务有望逐季减亏

拟募投项目有利于提升公司长期盈利能力

给予"买入"投资评级

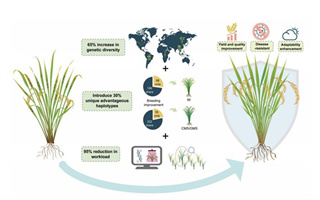

09年底,敦煌先锋种子公司(公司持股51%)3、4期项目建成投产,其种子加工产能和实际产量将分别达到2.8万吨和1.8万吨,较08年翻番。2010年底,敦煌先锋公司产能还将提高25%。而之后的2-3年,产能还将在09年基础上翻番。我们认为,敦煌先锋的主打品种先玉335集单粒播、高产、抗逆、抗倒伏等多种特性于一身,竞争优势很明显,且自2007年上市以来持续旺销,很有可能替代郑单958成为玉米(资讯,行情)种子市场的领军品种,销售将不成问题。

我们看好先锋公司优秀的营销定价能力和粮价中长期上涨所催生的种子提价预期,但也未忽视因产能大幅扩张所带来的供给压力以及因其他品种跟上所产生的竞争压力。综合考虑,我们认为09、10年先玉335市场售价有望提升10%、5%左右至24元/公斤和26元/公斤,同时假设公司维持目前毛利和净利水平不变,据此估算出,敦煌先锋公司09、10年净利润将分别达到1.55亿元和2.73亿元,对应贡献母公司净利润分别为0.79亿元和1.39亿元左右。公司近几年业绩差强人意主要是受母公司对皮棉加工业务缺乏控制力所致,特别是09年前三季受棉价下跌影响,该业务中期毛利为-2%,首次出现成本与售价倒挂现象,预计后期随着棉价上涨该业务有望逐渐恢复至常态。

2009年9月,公司公告称拟非公开发行5000万股,募资超过5亿元,主要投向番茄酱生产、油脂加工和脱水蔬菜加工等盈利能力较强项目,如该项目在2010年得以顺利实施,将有利于扩大公司现有食品加工业务规模和收入占比,提升公司长期盈利能力。

预计公司09、10年EPS分别为0.23元、0.64元,当前股价为18.22元,对应PE分别为79.2倍和28.47倍。考虑公司短期业绩成长具有爆发力,且种子板块估值水平较高,给予公司"买入"投资评级。